銀保監(jiān)會(huì)發(fā)布《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知(征求意見(jiàn)稿)》(銀保監(jiān)會(huì)發(fā)布通知 這些貸款全部叫停!)

2022-12-30 17:38:23財(cái)都小生

2022-12-30 17:38:23財(cái)都小生12月30日, 銀保監(jiān)會(huì)官網(wǎng)發(fā)布《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知(征求意見(jiàn)稿)》。《通知》強(qiáng)調(diào),信托公司應(yīng)當(dāng)根據(jù)信托業(yè)務(wù)分類要求,嚴(yán)格把握信托業(yè)務(wù)邊界,準(zhǔn)確劃分各類信托業(yè)務(wù),完善內(nèi)部工作機(jī)制,確保做好業(yè)務(wù)分類工作。信托公司應(yīng)在此基礎(chǔ)上研究自身發(fā)展戰(zhàn)略,立足信托本源重塑發(fā)展模式,擺脫傳統(tǒng)路徑依賴,明確業(yè)務(wù)轉(zhuǎn)型方向,提高專業(yè)服務(wù)能力,規(guī)范開(kāi)展資產(chǎn)管理信托業(yè)務(wù),積極探索資產(chǎn)服務(wù)信托和公益/慈善信托業(yè)務(wù),認(rèn)真梳理并整改存量業(yè)務(wù),不斷豐富信托產(chǎn)品供給,提升競(jìng)爭(zhēng)力和社會(huì)聲譽(yù),在有效防控風(fēng)險(xiǎn)的基礎(chǔ)上實(shí)現(xiàn)高質(zhì)量發(fā)展。

原文如下:

中國(guó)銀保監(jiān)會(huì)關(guān)于《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知》公開(kāi)征求意見(jiàn)的公告

為厘清各類信托業(yè)務(wù)邊界和服務(wù)內(nèi)涵,引導(dǎo)信托公司以規(guī)范方式發(fā)揮信托制度優(yōu)勢(shì),鞏固治理成果,豐富信托本源業(yè)務(wù)供給,銀保監(jiān)會(huì)起草了《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知》,現(xiàn)向社會(huì)公開(kāi)征求意見(jiàn)。公眾可通過(guò)以下途徑和方式提出反饋意見(jiàn):

一、通過(guò)電子郵件將意見(jiàn)發(fā)送至:xtjy@cbirc.gov.cn。

三、通過(guò)信函方式將意見(jiàn)寄至:北京市西城區(qū)金融大街甲15號(hào)中國(guó)銀保監(jiān)會(huì)信托部(100033),并請(qǐng)?jiān)谛欧馍献⒚鳌瓣P(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)征求意見(jiàn)”字樣。

意見(jiàn)反饋截止時(shí)間為2023年1月30日。

中國(guó)銀保監(jiān)會(huì)

2022年12月30日

附:

1.中國(guó)銀保監(jiān)會(huì)就《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知(征求意見(jiàn)稿)》公開(kāi)征求意見(jiàn)

http://www.cbirc.gov.cn/cn/view/pages/ItemDetail.html?docId=1087583&itemId=915

2.中國(guó)銀保監(jiān)會(huì)有關(guān)部門負(fù)責(zé)人就《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知(征求意見(jiàn)稿)》答記者問(wèn)

http://www.cbirc.gov.cn/cn/view/pages/ItemDetail.html?docId=1087582&itemId=915

附件1:

關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知

(公開(kāi)征求意見(jiàn)稿)

各銀保監(jiān)局,信托保障基金公司、信托登記公司、信托業(yè)協(xié)會(huì)、各信托公司:

近年來(lái),信托公司信托業(yè)務(wù)持續(xù)發(fā)展,業(yè)務(wù)形式不斷創(chuàng)新,但現(xiàn)行信托業(yè)務(wù)分類體系已運(yùn)行多年,存在分類維度多元、業(yè)務(wù)邊界不清、服務(wù)內(nèi)涵模糊等問(wèn)題,已不適應(yīng)信托業(yè)回歸本源、改革轉(zhuǎn)型的要求。為促進(jìn)各類信托業(yè)務(wù)回歸本源,規(guī)范發(fā)展,依據(jù)《中華人民共和國(guó)信托法》《中華人民共和國(guó)銀行業(yè)監(jiān)督管理法》和《關(guān)于規(guī)范金融機(jī)構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見(jiàn)》(銀發(fā)〔2018〕106號(hào),簡(jiǎn)稱《指導(dǎo)意見(jiàn)》)等相關(guān)法律法規(guī),現(xiàn)就規(guī)范信托業(yè)務(wù)分類有關(guān)事項(xiàng)通知如下:

一、總體要求

通過(guò)規(guī)范信托業(yè)務(wù)分類,進(jìn)一步厘清業(yè)務(wù)邊界和服務(wù)內(nèi)涵,引導(dǎo)信托公司以規(guī)范方式發(fā)揮信托制度優(yōu)勢(shì)和行業(yè)競(jìng)爭(zhēng)優(yōu)勢(shì),更高效地服務(wù)實(shí)體經(jīng)濟(jì)發(fā)展和人民美好生活需要,推動(dòng)信托業(yè)走上高質(zhì)量發(fā)展之路。

(一)回歸信托本源

信托公司從事信托業(yè)務(wù)應(yīng)當(dāng)立足受托人定位,遵循法律法規(guī)和監(jiān)管要求,確保信托目的合法合規(guī),以受益人合法利益最大化為服務(wù)宗旨,履行勤勉盡責(zé)的受托責(zé)任。

(二)明確分類維度

信托服務(wù)實(shí)質(zhì)是根據(jù)委托人要求,為受益人利益而對(duì)信托財(cái)產(chǎn)進(jìn)行各種方式的管理、處分。信托業(yè)務(wù)分類應(yīng)當(dāng)根據(jù)信托服務(wù)的實(shí)質(zhì)和特點(diǎn),明確各類信托業(yè)務(wù)職責(zé)邊界,避免相互交叉。

(三)引導(dǎo)差異發(fā)展

按照信托服務(wù)內(nèi)容的具體差異,對(duì)各類信托業(yè)務(wù)向下細(xì)分,突出能夠發(fā)揮信托財(cái)產(chǎn)獨(dú)立性等制度優(yōu)勢(shì)的信托業(yè)務(wù)品種,鼓勵(lì)差異化競(jìng)爭(zhēng)。

(四)保持標(biāo)準(zhǔn)統(tǒng)一

資產(chǎn)管理信托業(yè)務(wù)對(duì)標(biāo)《指導(dǎo)意見(jiàn)》,與國(guó)內(nèi)同業(yè)保持監(jiān)管標(biāo)準(zhǔn)統(tǒng)一;資產(chǎn)服務(wù)信托、公益/慈善信托等信托業(yè)務(wù),與國(guó)際上同類受托服務(wù)保持服務(wù)內(nèi)涵統(tǒng)一。

(五)嚴(yán)格合規(guī)管理

嚴(yán)防利用信托機(jī)制靈活性變相開(kāi)展違規(guī)業(yè)務(wù),信托公司要在穿透基礎(chǔ)上按“實(shí)質(zhì)重于形式”原則對(duì)信托業(yè)務(wù)進(jìn)行分類。

二、明確信托業(yè)務(wù)分類標(biāo)準(zhǔn)和具體要求

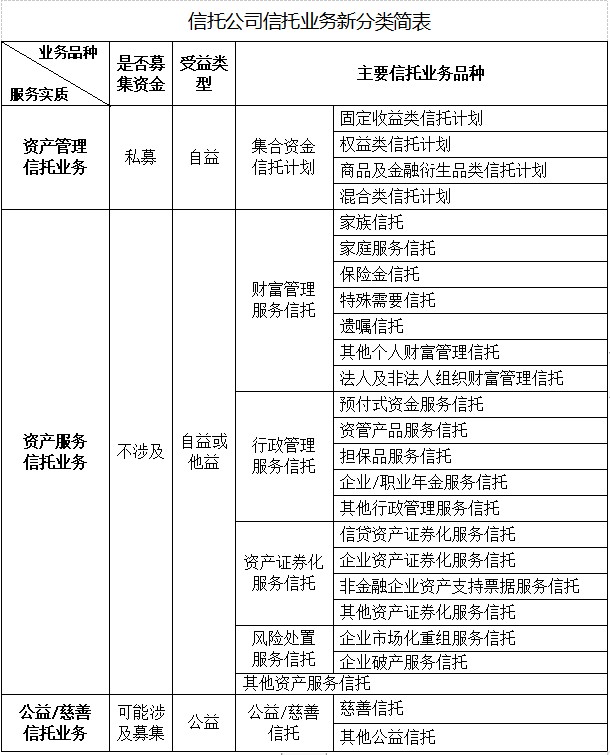

信托公司應(yīng)當(dāng)以信托目的、信托成立方式、信托財(cái)產(chǎn)管理內(nèi)容作為分類維度,將信托業(yè)務(wù)分為資產(chǎn)管理信托、資產(chǎn)服務(wù)信托、公益/慈善信托三大類(信托公司信托業(yè)務(wù)具體分類詳見(jiàn)附件)。

(一)資產(chǎn)管理信托

資產(chǎn)管理信托是信托公司依據(jù)信托法律關(guān)系為信托產(chǎn)品投資者提供投資和管理金融服務(wù)的自益信托,屬于私募資產(chǎn)管理產(chǎn)品,適用《指導(dǎo)意見(jiàn)》。信托公司應(yīng)當(dāng)通過(guò)非公開(kāi)發(fā)行集合資金信托計(jì)劃(簡(jiǎn)稱“信托計(jì)劃”)來(lái)募集資金并進(jìn)行投資管理。信托計(jì)劃投資者需符合合格投資者標(biāo)準(zhǔn),信托設(shè)立時(shí)既是委托人、也是受益人。資產(chǎn)管理信托依據(jù)《指導(dǎo)意見(jiàn)》的規(guī)定,按投資性質(zhì)不同分為固定收益類信托計(jì)劃、權(quán)益類信托計(jì)劃、商品及金融衍生品類信托計(jì)劃和混合類信托計(jì)劃共四類。

信托公司發(fā)行設(shè)立、運(yùn)營(yíng)管理、終止清算信托計(jì)劃,均需符合《指導(dǎo)意見(jiàn)》相關(guān)規(guī)定,強(qiáng)化投資者適當(dāng)性管理,通過(guò)審慎經(jīng)營(yíng)、誠(chéng)實(shí)守信、勤勉盡責(zé)來(lái)履行受托管理職責(zé),不得開(kāi)展或參與資金池業(yè)務(wù),不得提供規(guī)避監(jiān)管要求的通道服務(wù),加強(qiáng)信用風(fēng)險(xiǎn)、市場(chǎng)風(fēng)險(xiǎn)、流動(dòng)性風(fēng)險(xiǎn)和操作風(fēng)險(xiǎn)管理,有效防控期限錯(cuò)配風(fēng)險(xiǎn)和投資集中度風(fēng)險(xiǎn),實(shí)行凈值化管理,加強(qiáng)信息披露,堅(jiān)持打破剛兌,在賣者盡責(zé)的基礎(chǔ)上實(shí)現(xiàn)買者自負(fù),主動(dòng)防控影子銀行風(fēng)險(xiǎn)。

(二)資產(chǎn)服務(wù)信托

資產(chǎn)服務(wù)信托是指信托公司依據(jù)信托法律關(guān)系、接受委托人委托并根據(jù)委托人需求為其量身定制財(cái)富規(guī)劃和代際傳承、托管、破產(chǎn)隔離和風(fēng)險(xiǎn)處置等專業(yè)信托服務(wù)。信托公司應(yīng)當(dāng)將符合上述特征的信托業(yè)務(wù)歸入資產(chǎn)服務(wù)信托,按照服務(wù)內(nèi)容和特點(diǎn)分為財(cái)富管理服務(wù)信托、行政管理服務(wù)信托、資產(chǎn)證券化服務(wù)信托、風(fēng)險(xiǎn)處置服務(wù)信托及其他資產(chǎn)服務(wù)信托共五類。

資產(chǎn)服務(wù)信托業(yè)務(wù)不涉及向投資者募集資金的行為,不適用規(guī)范資產(chǎn)管理業(yè)務(wù)的《指導(dǎo)意見(jiàn)》。信托公司開(kāi)展資產(chǎn)服務(wù)信托業(yè)務(wù),應(yīng)確保信托目的合法合規(guī),提供具有實(shí)質(zhì)內(nèi)容的受托服務(wù),不得為各類違法違規(guī)活動(dòng)提供通道服務(wù),不得主動(dòng)負(fù)債,不得通過(guò)財(cái)產(chǎn)權(quán)信托受益權(quán)拆分轉(zhuǎn)讓等方式為委托人融資需求募集資金(依據(jù)金融管理部門頒布規(guī)定開(kāi)展的資產(chǎn)證券化業(yè)務(wù)除外),原則上不得以受托資金發(fā)放信托貸款。信托公司確實(shí)基于委托人合法信托目的受托發(fā)放貸款的,應(yīng)當(dāng)參照《商業(yè)銀行委托貸款管理辦法》(簡(jiǎn)稱《委托貸款辦法》)進(jìn)行審查和管理,其信托受益權(quán)轉(zhuǎn)讓時(shí),受益人資質(zhì)和資金來(lái)源應(yīng)當(dāng)持續(xù)符合《委托貸款辦法》要求。

(三)公益/慈善信托

公益/慈善信托是委托人基于公共利益目的,依法將其財(cái)產(chǎn)委托給信托公司,由信托公司按照委托人意愿以信托公司名義進(jìn)行管理和處分,開(kāi)展公益/慈善活動(dòng)的信托業(yè)務(wù)。公益/慈善信托信托財(cái)產(chǎn)及其收益,不得用于非公益目的。按照信托目的不同分為慈善信托和其他公益信托兩類。

三、落實(shí)信托公司主體責(zé)任

信托公司應(yīng)當(dāng)根據(jù)信托業(yè)務(wù)分類要求,嚴(yán)格把握信托業(yè)務(wù)邊界,準(zhǔn)確劃分各類信托業(yè)務(wù),完善內(nèi)部工作機(jī)制,確保做好業(yè)務(wù)分類工作。信托公司應(yīng)在此基礎(chǔ)上研究自身發(fā)展戰(zhàn)略,立足信托本源重塑發(fā)展模式,擺脫傳統(tǒng)路徑依賴,明確業(yè)務(wù)轉(zhuǎn)型方向,提高專業(yè)服務(wù)能力,規(guī)范開(kāi)展資產(chǎn)管理信托業(yè)務(wù),積極探索資產(chǎn)服務(wù)信托和公益/慈善信托業(yè)務(wù),認(rèn)真梳理并整改存量業(yè)務(wù),不斷豐富信托產(chǎn)品供給,提升競(jìng)爭(zhēng)力和社會(huì)聲譽(yù),在有效防控風(fēng)險(xiǎn)的基礎(chǔ)上實(shí)現(xiàn)高質(zhì)量發(fā)展。

(一)明確業(yè)務(wù)邊界

信托公司應(yīng)當(dāng)立足受托人定位,以受益人合法利益最大化為宗旨,對(duì)照信托業(yè)務(wù)新分類要求嚴(yán)格把握信托業(yè)務(wù)邊界,不得以管理契約型私募基金形式開(kāi)展資產(chǎn)管理信托業(yè)務(wù),不得以任何形式開(kāi)展通道業(yè)務(wù)和非標(biāo)資金池業(yè)務(wù),不得以任何形式承諾信托財(cái)產(chǎn)不受損失或承諾最低收益,不得以信托業(yè)務(wù)形式開(kāi)展為融資方服務(wù)的私募投行業(yè)務(wù),堅(jiān)決壓降影子銀行風(fēng)險(xiǎn)突出的融資類信托業(yè)務(wù)。信托公司應(yīng)當(dāng)積極拓展信托本源業(yè)務(wù),深入挖掘資產(chǎn)服務(wù)信托業(yè)務(wù)空間,在實(shí)踐中豐富信托本源業(yè)務(wù)服務(wù)內(nèi)容。

(二)提高分類質(zhì)量

信托公司應(yīng)當(dāng)按照本通知要求完善信托業(yè)務(wù)分類內(nèi)部管理制度,結(jié)合監(jiān)管要求和本公司信托業(yè)務(wù)特點(diǎn)細(xì)化分類標(biāo)準(zhǔn),按信托服務(wù)實(shí)質(zhì)對(duì)信托業(yè)務(wù)進(jìn)行全面、準(zhǔn)確分類,不得人為調(diào)節(jié),同一信托業(yè)務(wù)不得同時(shí)歸入多個(gè)類別。確有擬開(kāi)展的新型信托業(yè)務(wù)無(wú)法歸入現(xiàn)有類別的,信托公司應(yīng)當(dāng)與屬地銀保監(jiān)局溝通,按照業(yè)務(wù)實(shí)質(zhì)明確業(yè)務(wù)分類歸屬后開(kāi)展。信托公司應(yīng)當(dāng)組織信托業(yè)務(wù)分類專題培訓(xùn),確保相關(guān)人員理解信托業(yè)務(wù)分類口徑并準(zhǔn)確分類,按照監(jiān)管要求填報(bào)相關(guān)監(jiān)管報(bào)表。

(三)完善內(nèi)控機(jī)制

信托公司應(yīng)當(dāng)將信托業(yè)務(wù)分類工作納入內(nèi)部控制體系,明確歸口管理部門以及業(yè)務(wù)部門、合規(guī)管理部門、內(nèi)部審計(jì)部門等相關(guān)部門職責(zé),完善相關(guān)信息系統(tǒng),為確保信托業(yè)務(wù)分類質(zhì)量提供必要的資源和保障。信托公司應(yīng)當(dāng)建立信托業(yè)務(wù)分類定期監(jiān)測(cè)排查機(jī)制,加強(qiáng)合規(guī)管理和數(shù)據(jù)核驗(yàn),確保信托業(yè)務(wù)持續(xù)符合分類標(biāo)準(zhǔn)和監(jiān)管要求,避免為其他機(jī)構(gòu)或個(gè)人違法違規(guī)活動(dòng)提供通道服務(wù)。信托公司應(yīng)當(dāng)建立追責(zé)問(wèn)責(zé)機(jī)制,對(duì)重大差錯(cuò)予以嚴(yán)肅問(wèn)責(zé)。

(四)有序?qū)嵤┱?/p>

為有序?qū)嵤┐媪繕I(yè)務(wù)整改,確保平穩(wěn)過(guò)渡,本通知設(shè)置3年過(guò)渡期。過(guò)渡期結(jié)束后存在實(shí)際困難,仍難以完成整改的,可實(shí)施個(gè)案處理。信托公司應(yīng)當(dāng)結(jié)合自身情況,明確時(shí)間進(jìn)度安排,存量待整改業(yè)務(wù)規(guī)模應(yīng)當(dāng)嚴(yán)格控制在2022年12月31日存量整體規(guī)模內(nèi)并有序壓縮遞減,防止過(guò)渡期結(jié)束時(shí)出現(xiàn)斷崖效應(yīng)。

信托公司應(yīng)當(dāng)按照本通知要求,在準(zhǔn)確分類基礎(chǔ)上充分識(shí)別待整改業(yè)務(wù),制定存量業(yè)務(wù)整改計(jì)劃。對(duì)于契約型私募基金業(yè)務(wù),按照嚴(yán)禁新增、存量自然到期方式有序清零。對(duì)于其他不符合本通知分類要求的信托業(yè)務(wù),單設(shè)“待整改信托業(yè)務(wù)”一項(xiàng),有序?qū)嵤┱模院弦?guī)方式續(xù)做相關(guān)業(yè)務(wù)。已納入資管新規(guī)過(guò)渡期結(jié)束后個(gè)案處理范圍的信托業(yè)務(wù),應(yīng)當(dāng)納入待整改業(yè)務(wù),并按照資管新規(guī)有關(guān)要求及前期已報(bào)送的整改計(jì)劃繼續(xù)整改。

四、加強(qiáng)監(jiān)管引領(lǐng)

(一)完善監(jiān)管規(guī)則

銀保監(jiān)會(huì)將根據(jù)信托業(yè)務(wù)發(fā)展情況,制定完善各類信托業(yè)務(wù)具體監(jiān)管規(guī)則,引導(dǎo)信托公司依法合規(guī)開(kāi)展信托業(yè)務(wù)。研究完善信托公司分級(jí)分類監(jiān)管制度,鼓勵(lì)具備條件的信托公司積極創(chuàng)新,規(guī)范開(kāi)展不同類別的資產(chǎn)管理信托,大力發(fā)展具有良好社會(huì)價(jià)值、符合信托本源特征的資產(chǎn)服務(wù)信托和公益/慈善信托。

(二)完善配套機(jī)制

銀保監(jiān)會(huì)將結(jié)合信托業(yè)務(wù)分類,持續(xù)完善資本管理、流動(dòng)性管理、信托保障基金繳納、信托產(chǎn)品登記等配套機(jī)制,修訂非現(xiàn)場(chǎng)監(jiān)管報(bào)表,保障信托業(yè)務(wù)分類工作有序落地。信托業(yè)協(xié)會(huì)應(yīng)當(dāng)加強(qiáng)宣傳引導(dǎo),組織信托公司貫徹落實(shí)相關(guān)要求,提高社會(huì)各界對(duì)各類信托業(yè)務(wù)的認(rèn)知度。

(三)加強(qiáng)日常監(jiān)管

屬地銀保監(jiān)局應(yīng)當(dāng)督促指導(dǎo)信托公司按照本通知要求對(duì)存量信托業(yè)務(wù)準(zhǔn)確分類,制定可行計(jì)劃,對(duì)存量業(yè)務(wù)進(jìn)行有序整改。屬地銀保監(jiān)局應(yīng)當(dāng)通過(guò)非現(xiàn)場(chǎng)監(jiān)管和現(xiàn)場(chǎng)檢查等方式,對(duì)信托業(yè)務(wù)分類準(zhǔn)確性及展業(yè)合規(guī)性實(shí)施持續(xù)監(jiān)管,加強(qiáng)對(duì)信托業(yè)務(wù)創(chuàng)新的監(jiān)督管理,防止監(jiān)管套利。屬地銀保監(jiān)局應(yīng)當(dāng)提高監(jiān)管主動(dòng)性和前瞻性,及時(shí)、準(zhǔn)確發(fā)現(xiàn)違規(guī)問(wèn)題并采取有針對(duì)性的糾正措施,責(zé)成信托公司限期整改,逾期未整改的,應(yīng)當(dāng)依法采取暫停業(yè)務(wù)等審慎監(jiān)管措施,并要求信托公司嚴(yán)肅處理責(zé)任人員。

本通知自2023年 月 日起正式實(shí)施。本通知施行前公布的規(guī)范性文件與本通知規(guī)定不一致的,以本通知為準(zhǔn)。信托公司應(yīng)當(dāng)對(duì)照信托業(yè)務(wù)分類標(biāo)準(zhǔn),完成存續(xù)信托業(yè)務(wù)分類工作,于2023年 月 日前將存續(xù)信托業(yè)務(wù)分類結(jié)果和整改計(jì)劃報(bào)送屬地銀保監(jiān)局。

附件1:信托公司信托業(yè)務(wù)具體分類

附件2:信托公司信托業(yè)務(wù)新分類簡(jiǎn)表

年 月 日

(此件發(fā)至轄內(nèi)有信托公司的銀保監(jiān)分局和各信托公司)

通知附件1:

信托公司信托業(yè)務(wù)具體分類

一、資產(chǎn)管理信托

資產(chǎn)管理信托是指集合資金信托計(jì)劃(以下簡(jiǎn)稱信托計(jì)劃),依據(jù)《關(guān)于規(guī)范金融機(jī)構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見(jiàn)》,按投資性質(zhì)不同分為固定收益類信托計(jì)劃、權(quán)益類信托計(jì)劃、商品及金融衍生品類信托計(jì)劃和混合類信托計(jì)劃共四類:

1.固定收益類信托計(jì)劃,是指信托計(jì)劃投資于存款、債券等債權(quán)類資產(chǎn)的比例不低于80%。

2.權(quán)益類信托計(jì)劃,是指信托計(jì)劃投資于股票、未上市企業(yè)股權(quán)等權(quán)益類資產(chǎn)的比例不低于80%。

3.商品及金融衍生品類信托計(jì)劃,是指信托計(jì)劃投資于商品及金融衍生品的比例不低于80%。

4.混合類信托計(jì)劃,是指信托計(jì)劃投資于債權(quán)類資產(chǎn)、權(quán)益類資產(chǎn)、商品及金融衍生品類資產(chǎn)且任一資產(chǎn)的投資比例未達(dá)到前三類產(chǎn)品標(biāo)準(zhǔn)。

二、資產(chǎn)服務(wù)信托

資產(chǎn)服務(wù)信托按照服務(wù)內(nèi)容和特點(diǎn)分為財(cái)富管理服務(wù)信托、行政管理服務(wù)信托、資產(chǎn)證券化服務(wù)信托、風(fēng)險(xiǎn)處置服務(wù)信托和其他資產(chǎn)服務(wù)信托共五類:

1.財(cái)富管理服務(wù)信托。信托公司為自然人、法人及非法人組織財(cái)富管理提供的信托服務(wù),按照服務(wù)內(nèi)容及對(duì)象不同分為七類:

(1)家族信托。信托公司接受單一自然人委托,或者接受單一自然人及其親屬共同委托,以家庭財(cái)富的保護(hù)、傳承和管理為主要信托目的,提供財(cái)產(chǎn)規(guī)劃、風(fēng)險(xiǎn)隔離、資產(chǎn)配置、子女教育、家族治理、公益(慈善)事業(yè)等定制化事務(wù)管理和金融服務(wù)。家族信托實(shí)收信托應(yīng)當(dāng)不低于1000萬(wàn)元。受益人應(yīng)當(dāng)為委托人或者其親屬,以及慈善信托或者慈善組織,但委托人不得為唯一受益人。單純以追求信托財(cái)產(chǎn)保值增值為主要信托目的,具有專戶理財(cái)性質(zhì)的信托業(yè)務(wù)不屬于家族信托。

(2)家庭服務(wù)信托。由符合相關(guān)條件的信托公司作為受托人,接受單一自然人委托,或者接受單一自然人及其家庭成員共同委托,提供風(fēng)險(xiǎn)隔離、財(cái)富保護(hù)和分配等服務(wù)。家庭服務(wù)信托實(shí)收信托應(yīng)當(dāng)不低于100萬(wàn)元,期限不低于5年,投資范圍限于投資標(biāo)的為標(biāo)準(zhǔn)化債權(quán)類資產(chǎn)和上市交易股票的信托計(jì)劃、銀行理財(cái)產(chǎn)品以及其他公募資產(chǎn)管理產(chǎn)品。

(3)保險(xiǎn)金信托。單一委托人將人身保險(xiǎn)合同的相關(guān)權(quán)利和對(duì)應(yīng)的利益作為信托財(cái)產(chǎn),當(dāng)保險(xiǎn)合同約定的給付條件發(fā)生時(shí),保險(xiǎn)公司按照保險(xiǎn)約定將對(duì)應(yīng)資金劃付至對(duì)應(yīng)信托專戶,由信托公司按照信托文件管理。

(4)特殊需要信托。信托公司接受單一自然人委托,或者接受單一自然人及其親屬共同委托,以滿足和服務(wù)特定受益人的生活需求為主要信托目的,管理處分信托財(cái)產(chǎn)。

(5)遺囑信托。單一委托人(立遺囑人)為實(shí)現(xiàn)對(duì)身后遺產(chǎn)的計(jì)劃,以預(yù)先在遺囑中設(shè)立信托條款的方式,將遺產(chǎn)的管理規(guī)劃規(guī)定在遺囑中,包括遺產(chǎn)的管理、分配、運(yùn)用及給付等,并于遺囑生效后,由信托公司依據(jù)遺囑中信托條款的內(nèi)容,管理處分信托財(cái)產(chǎn)。

(6)其他個(gè)人財(cái)富管理信托。信托公司作為受托人,接受單一自然人委托,提供財(cái)產(chǎn)保護(hù)和管理服務(wù)。委托人應(yīng)當(dāng)以自然人合法所有的財(cái)產(chǎn)設(shè)立財(cái)富管理信托,不得非法匯集他人財(cái)產(chǎn)設(shè)立財(cái)富管理信托。其他個(gè)人財(cái)富管理信托的信托受益權(quán)不得拆分轉(zhuǎn)讓。其他個(gè)人財(cái)富管理信托實(shí)收信托應(yīng)當(dāng)不低于600萬(wàn)元。

(7)法人及非法人組織財(cái)富管理信托。信托公司作為受托人,接受單一法人或非法人組織委托,提供綜合財(cái)務(wù)規(guī)劃、特定資產(chǎn)處置、薪酬福利管理等信托服務(wù)。法人或非法人組織應(yīng)當(dāng)以合法所有的財(cái)產(chǎn)設(shè)立財(cái)富管理信托,不得以資產(chǎn)管理產(chǎn)品財(cái)產(chǎn)/資產(chǎn)服務(wù)信托財(cái)產(chǎn)或者以其他方式匯集他人財(cái)產(chǎn)設(shè)立財(cái)富管理信托,也不得通過(guò)向資產(chǎn)管理產(chǎn)品直接或間接轉(zhuǎn)讓財(cái)富管理信托受益權(quán)等方式幫助資產(chǎn)管理產(chǎn)品管理人以資產(chǎn)管理產(chǎn)品財(cái)產(chǎn)變相設(shè)立財(cái)富管理信托。除以薪酬福利管理為信托目的外,法人及非法人組織財(cái)富管理信托應(yīng)當(dāng)為自益信托。法人及非法人組織財(cái)富管理信托受益權(quán)不得拆分轉(zhuǎn)讓。法人或非法人組織財(cái)富管理信托實(shí)收信托不低于1000萬(wàn)元。

2.行政管理服務(wù)信托。信托公司作為獨(dú)立第三方提供運(yùn)營(yíng)托管、賬戶管理、交易執(zhí)行、份額登記、會(huì)計(jì)估值、資金清算、風(fēng)險(xiǎn)管理、執(zhí)行監(jiān)督、信息披露等行政管理服務(wù)的信托業(yè)務(wù)。按照信托財(cái)產(chǎn)和服務(wù)類型分為五類:

(1)預(yù)付類資金服務(wù)信托。信托公司提供預(yù)付類資金的信托財(cái)產(chǎn)保管、權(quán)益登記、支付結(jié)算、執(zhí)行監(jiān)督、信息披露、清算分配等行政管理服務(wù),幫助委托人實(shí)現(xiàn)預(yù)付類資金財(cái)產(chǎn)獨(dú)立、風(fēng)險(xiǎn)隔離、資金安全的信托目的。

(2)資管產(chǎn)品服務(wù)信托。信托公司接受資管產(chǎn)品管理人委托,為單個(gè)資管產(chǎn)品提供運(yùn)營(yíng)托管、賬戶管理、交易執(zhí)行、份額登記、會(huì)計(jì)估值、資金清算、風(fēng)險(xiǎn)管理、執(zhí)行監(jiān)督、信息披露等行政管理服務(wù),不參與資管產(chǎn)品資金籌集、投資建議、投資決策、投資合作機(jī)構(gòu)遴選等資產(chǎn)管理活動(dòng)。資管產(chǎn)品服務(wù)信托為資管產(chǎn)品提供行政管理服務(wù),不得與《指導(dǎo)意見(jiàn)》相沖突。

(3)擔(dān)保品服務(wù)信托。信托公司作為第三方,受托管理?yè)?dān)保物權(quán),代表債權(quán)人利益,提供擔(dān)保物集中管理和處置服務(wù)。

(4)企業(yè)/職業(yè)年金服務(wù)信托。信托公司依據(jù)人力資源社會(huì)保障部門頒布規(guī)則,受托管理企業(yè)/職業(yè)年金基金。

(5)其他行政管理服務(wù)信托。信托公司作為受托人管理其他特定資產(chǎn),提供財(cái)產(chǎn)保管、執(zhí)行監(jiān)督、清算分配、信息披露等行政管理服務(wù)。涉及財(cái)產(chǎn)權(quán)信托受益權(quán)轉(zhuǎn)讓、發(fā)行等方式變相為委托人融資的信托業(yè)務(wù),不屬于行政管理服務(wù)信托。

3.資產(chǎn)證券化服務(wù)信托。信托公司作為受托人,以資產(chǎn)證券化基礎(chǔ)資產(chǎn)設(shè)立特定目的載體,為依據(jù)金融管理部門頒布規(guī)則開(kāi)展的資產(chǎn)證券化業(yè)務(wù)提供基礎(chǔ)資產(chǎn)受托服務(wù)。按照基礎(chǔ)資產(chǎn)類型和服務(wù)對(duì)象分為四類:

(1)信貸資產(chǎn)證券化服務(wù)信托。信托公司作為受托人,為按照《信貸資產(chǎn)證券化試點(diǎn)管理辦法》開(kāi)展的信貸資產(chǎn)證券化業(yè)務(wù)提供基礎(chǔ)資產(chǎn)受托服務(wù)。

(2)企業(yè)資產(chǎn)證券化服務(wù)信托。信托公司作為受托人,為按照《證券公司及基金管理公司子公司資產(chǎn)證券化業(yè)務(wù)管理規(guī)定》開(kāi)展的企業(yè)資產(chǎn)證券化業(yè)務(wù)提供基礎(chǔ)資產(chǎn)受托服務(wù)。

(3)非金融企業(yè)資產(chǎn)支持票據(jù)服務(wù)信托。信托公司作為受托人,為按照《銀行間債券市場(chǎng)非金融企業(yè)資產(chǎn)支持票據(jù)指引》開(kāi)展的非金融企業(yè)資產(chǎn)支持票據(jù)業(yè)務(wù)提供基礎(chǔ)資產(chǎn)受托服務(wù)。

(4)其他資產(chǎn)證券化服務(wù)信托。信托公司作為受托人,為其他依據(jù)金融管理部門頒布規(guī)則開(kāi)展的資產(chǎn)證券化業(yè)務(wù)提供受托服務(wù)。

4.風(fēng)險(xiǎn)處置服務(wù)信托。信托公司作為受托人,為企業(yè)風(fēng)險(xiǎn)處置提供受托服務(wù),設(shè)立以向債權(quán)人償債為目的的信托,提高風(fēng)險(xiǎn)處置效率。按照風(fēng)險(xiǎn)處置方式分為兩類:

(1)企業(yè)市場(chǎng)化重組服務(wù)信托。信托公司作為受托人,為面臨債務(wù)危機(jī)、擬進(jìn)行債務(wù)重組或股權(quán)重組的企業(yè)風(fēng)險(xiǎn)處置提供受托服務(wù),設(shè)立以向企業(yè)債權(quán)人償債為目的的信托。

(2)企業(yè)破產(chǎn)服務(wù)信托。信托公司作為受托人,為依照《破產(chǎn)法》實(shí)施破產(chǎn)重整、和解或者清算的企業(yè)風(fēng)險(xiǎn)處置提供受托服務(wù),設(shè)立以向企業(yè)債權(quán)人償債為目的的信托。

5.其他資產(chǎn)服務(wù)信托。信托公司經(jīng)監(jiān)管部門認(rèn)可,依據(jù)信托法律關(guān)系開(kāi)展的其他資產(chǎn)服務(wù)信托業(yè)務(wù)。

三、公益/慈善信托

公益/慈善信托依據(jù)信托目的不同,分為慈善信托和其他公益信托共兩類:

1.慈善信托。慈善信托是指委托人基于慈善目的,依法將其財(cái)產(chǎn)委托給信托公司,由信托公司按照委托人意愿以受托人名義進(jìn)行管理和處分,開(kāi)展慈善活動(dòng)的行為。

2.其他公益信托。除慈善信托以外,信托公司依據(jù)《信托法》開(kāi)展,經(jīng)監(jiān)管部門認(rèn)可的其他公益信托業(yè)務(wù)。

通知附件2:

附件2:

中國(guó)銀保監(jiān)會(huì)有關(guān)部門負(fù)責(zé)人就

《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知(征求意見(jiàn)稿)》答記者問(wèn)

為厘清各類信托業(yè)務(wù)邊界和服務(wù)內(nèi)涵,引導(dǎo)信托公司以規(guī)范方式發(fā)揮信托制度優(yōu)勢(shì),鞏固治理成果,豐富信托本源業(yè)務(wù)供給,銀保監(jiān)會(huì)起草了《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類有關(guān)事項(xiàng)的通知(征求意見(jiàn)稿)》(以下簡(jiǎn)稱《通知》),現(xiàn)向社會(huì)公開(kāi)征求意見(jiàn)。銀保監(jiān)會(huì)有關(guān)部門負(fù)責(zé)人就相關(guān)問(wèn)題回答了記者提問(wèn)。

一、出臺(tái)《通知》的主要背景是什么?

答:近年來(lái),信托公司信托業(yè)務(wù)持續(xù)發(fā)展,業(yè)務(wù)形式不斷創(chuàng)新。與此同時(shí),現(xiàn)行信托業(yè)務(wù)分類體系已運(yùn)行多年,與信托業(yè)務(wù)實(shí)踐已不完全適應(yīng),存在分類維度多元、業(yè)務(wù)邊界不清、角色定位沖突和服務(wù)內(nèi)涵模糊等問(wèn)題。為完善信托業(yè)務(wù)分類體系,銀保監(jiān)會(huì)起草了《通知》,對(duì)信托業(yè)務(wù)進(jìn)行重新分類并提出了相關(guān)監(jiān)管要求,旨在促進(jìn)各類信托業(yè)務(wù)規(guī)范發(fā)展,積極防控風(fēng)險(xiǎn)和鞏固亂象治理成果,引領(lǐng)信托業(yè)發(fā)揮信托制度優(yōu)勢(shì)有效創(chuàng)新,豐富信托本源業(yè)務(wù)供給,擺脫傳統(tǒng)發(fā)展路徑依賴,加快轉(zhuǎn)型,為實(shí)現(xiàn)行業(yè)高質(zhì)量發(fā)展奠定基礎(chǔ)。

二、《通知》起草的主要原則是什么?

答:一是回歸信托本源。強(qiáng)調(diào)信托公司從事各類信托業(yè)務(wù)應(yīng)當(dāng)立足受托人定位,確保信托目的合法合規(guī),以受益人合法利益最大化為服務(wù)宗旨,履行勤勉盡責(zé)的受托責(zé)任。二是明確分類維度。立足各類信托服務(wù)實(shí)質(zhì)的不同特點(diǎn),以信托目的、信托成立方式、信托財(cái)產(chǎn)管理內(nèi)容為分類維度,清晰定義各類信托業(yè)務(wù)職責(zé)邊界,避免相互交叉。三是引導(dǎo)差異發(fā)展。按照信托服務(wù)內(nèi)容具體差異,對(duì)各類信托業(yè)務(wù)進(jìn)一步向下細(xì)分,突出能夠發(fā)揮信托制度優(yōu)勢(shì)的信托業(yè)務(wù)品種,引導(dǎo)信托公司差異化競(jìng)爭(zhēng)。四是保持標(biāo)準(zhǔn)統(tǒng)一。資產(chǎn)管理信托業(yè)務(wù)對(duì)標(biāo)資管新規(guī),與國(guó)內(nèi)同業(yè)保持監(jiān)管標(biāo)準(zhǔn)統(tǒng)一;資產(chǎn)服務(wù)信托、公益/慈善信托等信托業(yè)務(wù),與國(guó)際上同類受托服務(wù)保持服務(wù)內(nèi)涵統(tǒng)一。五是嚴(yán)格合規(guī)管理。嚴(yán)防利用信托機(jī)制靈活性變相開(kāi)展違規(guī)業(yè)務(wù),強(qiáng)調(diào)在穿透基礎(chǔ)上按“實(shí)質(zhì)重于形式”原則進(jìn)行信托業(yè)務(wù)分類,有效防控風(fēng)險(xiǎn)。

三、《通知》的總體結(jié)構(gòu)和主要內(nèi)容是什么?

答:《通知》共分為四部分。一是總體要求。明確《通知》的起草目的和原則。二是明確信托業(yè)務(wù)分類標(biāo)準(zhǔn)和具體要求。將信托業(yè)務(wù)分為資產(chǎn)管理信托、資產(chǎn)服務(wù)信托、公益/慈善信托三大類,并在每一大類業(yè)務(wù)下細(xì)分信托業(yè)務(wù)子項(xiàng)。三是落實(shí)信托公司主體責(zé)任。要求信托公司按照信托業(yè)務(wù)新分類要求,嚴(yán)格把握信托業(yè)務(wù)邊界,完善內(nèi)部管理制度和內(nèi)控機(jī)制,定期排查,嚴(yán)肅問(wèn)責(zé),確保按新分類標(biāo)準(zhǔn)規(guī)范開(kāi)展信托業(yè)務(wù)。四是強(qiáng)化監(jiān)管引領(lǐng)。銀保監(jiān)會(huì)將進(jìn)一步完善各類具體業(yè)務(wù)監(jiān)管規(guī)則和配套機(jī)制,指導(dǎo)派出機(jī)構(gòu)對(duì)信托公司信托業(yè)務(wù)分類準(zhǔn)確性和展業(yè)合規(guī)性實(shí)施持續(xù)監(jiān)管。

四、《通知》關(guān)于信托業(yè)務(wù)的具體分類是什么?

答:《通知》將信托業(yè)務(wù)分為資產(chǎn)管理信托、資產(chǎn)服務(wù)信托、公益/慈善信托三大類25個(gè)業(yè)務(wù)品種,具體包括:一是資產(chǎn)管理信托。依據(jù)資管新規(guī),按投資性質(zhì)不同分為4個(gè)業(yè)務(wù)品種,包括固定收益類信托計(jì)劃、權(quán)益類信托計(jì)劃、商品及金融衍生品類信托計(jì)劃和混合類信托計(jì)劃。二是資產(chǎn)服務(wù)信托。按照服務(wù)具體內(nèi)容和特點(diǎn)分為財(cái)富管理服務(wù)信托、行政管理服務(wù)信托、資產(chǎn)證券化服務(wù)信托、風(fēng)險(xiǎn)處置服務(wù)信托、經(jīng)監(jiān)管部門認(rèn)可的其他資產(chǎn)服務(wù)信托等5小類,共19個(gè)業(yè)務(wù)品種。三是公益/慈善信托。按照信托目的不同分為慈善信托和其他公益信托2個(gè)業(yè)務(wù)品種。

五、《通知》明確信托公司應(yīng)當(dāng)以集合資金信托計(jì)劃方式開(kāi)展資產(chǎn)管理信托的主要考慮是什么?

答:《通知》未將單一資金信托納入資產(chǎn)管理信托范疇,主要因?yàn)樗^的單一資產(chǎn)管理信托實(shí)質(zhì)是專戶理財(cái),根據(jù)業(yè)務(wù)實(shí)質(zhì)應(yīng)當(dāng)歸入資產(chǎn)服務(wù)信托中的財(cái)富管理信托,而不是資產(chǎn)管理信托。具體來(lái)看,資產(chǎn)管理信托的業(yè)務(wù)模式是信托公司發(fā)起設(shè)立資產(chǎn)管理產(chǎn)品,向合格投資者發(fā)行募資,按照產(chǎn)品設(shè)計(jì)管理運(yùn)作,并按照產(chǎn)品期限到期清算。而財(cái)富管理信托的業(yè)務(wù)模式是信托公司接受委托人的委托,根據(jù)委托人需求為其量身定制專戶服務(wù),并按其要求終止清算。具有專戶理財(cái)性質(zhì)的信托業(yè)務(wù)符合財(cái)富管理信托特征,與資管業(yè)務(wù)的業(yè)務(wù)邏輯有明顯差異。

六、《通知》對(duì)于存量融資類信托有哪些監(jiān)管要求?

答:為加強(qiáng)風(fēng)險(xiǎn)防控,促進(jìn)信托公司回歸本源,《通知》明確堅(jiān)持壓降影子銀行風(fēng)險(xiǎn)突出的融資類業(yè)務(wù),信托公司按照前期既定工作要求繼續(xù)落實(shí)。同時(shí),明確信托公司開(kāi)展信托業(yè)務(wù)應(yīng)當(dāng)立足受托人定位,為受益人利益最大化服務(wù),不得以信托業(yè)務(wù)形式開(kāi)展為融資方服務(wù)的私募投行業(yè)務(wù)。銀保監(jiān)會(huì)將修訂完善相關(guān)配套制度,明確具體監(jiān)管要求,保障信托業(yè)務(wù)符合信托實(shí)質(zhì)。

七、《通知》對(duì)資產(chǎn)服務(wù)信托有哪些監(jiān)管要求?如何防范信托公司利用資產(chǎn)服務(wù)信托規(guī)避資管新規(guī)?

答:《通知》按照資產(chǎn)服務(wù)信托的實(shí)質(zhì),對(duì)照資管新規(guī)關(guān)于破剛兌、去通道、去嵌套等精神,完善資產(chǎn)服務(wù)信托的分類標(biāo)準(zhǔn)和監(jiān)管要求,如:一是明確資產(chǎn)服務(wù)信托不得以任何形式保本保收益。二是明確資產(chǎn)服務(wù)信托不得為任何違法違規(guī)活動(dòng)提供通道服務(wù)。三是明確資產(chǎn)服務(wù)信托不涉及募集資金。四是資管產(chǎn)品管理人作為委托人設(shè)立資產(chǎn)服務(wù)信托,信托公司僅限于向其提供行政管理服務(wù),且不得與資管新規(guī)相沖突,以防多層嵌套、變相加杠桿、會(huì)計(jì)估值不符合資管新規(guī)要求等情形。五是信托公司開(kāi)展資產(chǎn)服務(wù)信托,原則上不得發(fā)放貸款,也不得通過(guò)財(cái)產(chǎn)權(quán)信托受益權(quán)拆分轉(zhuǎn)讓等方式為委托人融資需求募集資金,避免服務(wù)信托變相成為不合規(guī)融資通道等等。

八、《通知》對(duì)存量信托業(yè)務(wù)整改有哪些安排?

答:為推動(dòng)信托公司穩(wěn)妥有序整改,確保平穩(wěn)過(guò)渡,《通知》擬設(shè)置3年過(guò)渡期。信托公司應(yīng)對(duì)各項(xiàng)存續(xù)業(yè)務(wù)全面梳理,制定計(jì)劃,有序整改。其中契約型私募基金業(yè)務(wù)按照嚴(yán)禁新增、存量自然到期方式有序清零。其他不符合分類要求的信托業(yè)務(wù),單設(shè)待整改信托業(yè)務(wù)一類,根據(jù)過(guò)渡期安排有序?qū)嵤┱摹R鸭{入資管新規(guī)過(guò)渡期結(jié)束后個(gè)案處理范圍的信托業(yè)務(wù),應(yīng)當(dāng)納入待整改業(yè)務(wù),并按照資管新規(guī)有關(guān)要求及前期已報(bào)送的整改計(jì)劃繼續(xù)整改。

本文編選自“中國(guó)銀保監(jiān)會(huì)官網(wǎng)”;智通財(cái)經(jīng)編輯:嚴(yán)文才。

.app-kaihu-qr{text-align: center;padding: 20px 0;}.app-kaihu-qr span{font-size: 18px; line-height: 31px;display: block;}.app-kaihu-qr img{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}